サイト内更新情報(Pick up)

2025年6月20日

相続税対策

不動産を活用した相続税対策

遺産を相続する場合には、土地をはじめとする不動産が、相続財産の中で大きな比重を占めるケースもありえます。相続税の申告をするにあたっては、様々な特例を利用する・・・

続きはこちら

2025年2月21日

相続税制度

相続税の節税のために活用すべき8つの特例

遺産を相続する場合には、土地をはじめとする不動産が、相続財産の中で大きな比重を占めるケースもありえます。相続税の申告をするにあたっては、様々な特例を利用することで・・・

続きはこちら

2024年11月7日

相続税対策

相続税対策の失敗事例

生前から相続税対策をして、税金の負担を減らそうとお考えになる方もいらっしゃるかと思います。相続税対策のための仕組みや制度については、インターネットなどで検索・・・

続きはこちら

2024年10月3日

相続税申告

相続税の申告・納税期限

亡くなったご家族から遺産を受け継いだ場合、相続人の方々が相続税の申告・納付をしなければならなくなる場合があります。相続税の申告・納付には期限があるため、この期限内に・・・

続きはこちら

柏で相続税申告について相談する場合

当法人の事務所は駅の近くにあります。柏駅の近くに税理士法人心 柏税理士事務所がありますので、相続税申告について相談をお考えならお気軽にご連絡ください。

相続税についてお悩みの方へ

1 相続税申告が必要な方に知っておいていただきたいこと

相続が発生すると、被相続人が亡くなり、悲しみに暮れている中でやらなければならないことが非常に多くございます。

例えば、相続が発生すると、葬儀を行い、相続財産を把握し、相続税を支払う必要があるかどうか調査するなど、様々なことをしなければなりません。

そして、これらの手続きには、期限が決められているものが多くあります。

被相続人が亡くなり、悲しみに暮れている中で、自分で相続税申告の準備をすることには、時間的・精神的な負担を感じる方も多いのではないでしょうか。

そのような方は、税理士に依頼することを検討された方が良いと思われます。

税理士に相続税申告の依頼をする場合、どのような基準で選ぶのが良いのでしょうか。

2 相続税申告を依頼する税理士はどういった基準で選ぶべきか

⑴ 相続税を得意とする税理士

税金といっても、消費税、所得税、法人税、相続税など様々な種類があります。

税理士にも、これら税金の種類に応じて、それぞれ得手不得手があります。

相続税をどれくらい取り扱っているのか、税理士によっては大きな経験の差がある場合があります。

また、相続税については、毎年のように税制改正がなされています。

国の政策が反映される分野ですので、今までとは異なる課税のルールに変わったり、新しく課税ルールが作られたりしていきます。

このような変化に対応するためにも、相続の案件に集中して取り組み、相続税を得意としている税理士に依頼することをおすすめします。

⑵ 土地の評価を得意とする税理士

相続税申告で一番難しいポイントは、相続財産をどのように評価するかという点であり、相続税額に反映されるため非常に重要です。

特に、税理士が土地の評価を適切に行えるかによって、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

そのため、土地の評価を得意とする税理士に依頼することをおすすめします。

⑶ 弁護士など他の分野の専門家と連携している税理士

相続に関する問題は、相続税だけではありません。

他の相続人との関係によっては、遺産分割協議や遺留分侵害額請求などの紛争に巻き込まれてしまうこともありえます。

また、そもそも他の相続人の住所等の連絡先が分からないこともあるでしょう。

そのような場合は、弁護士など他の分野の専門家と連携しつつ、様々な問題にスムーズに対応することができる税理士を選ぶべきです。

⑷ 税理士報酬が明確であること

自分が相続税申告をしなければならないと分かったとしても、税理士に相続税申告を依頼する場合、税理士報酬がいくらかかるか分からず不安に思っておられる方も多いのではないでしょうか。

税理士報酬の計算方法が分かりにくい場合は、税理士報酬が実際いくらかかるか分からないまま依頼してしまい、ご不安になってしまう方もいらっしゃるのではないでしょうか。

もともと、税理士報酬は、税理士会によって税理士報酬規定が定められていました。

しかし、平成14年4月1日にその規定が廃止され、現在は税理士が自由に報酬を決めることができるようになりました。

そのため、相続税申告を依頼する税理士を選ぶにあたっては、明確な料金設定と業務の範囲を提示してくれる税理士を選ぶと良いでしょう。

相続税について依頼する税理士の選び方

1 どんな税理士に相続税申告を依頼すべきか

ご家族が亡くなるなどして相続が発生すると、相続人や相続財産について調査・把握した上で、相続税の申告・納付が必要かどうかを判断し、必要な場合はそのための準備を進めなければなりません。

また、相続税の申告に関する手続きには、期限が決められているものが多くあります。

被相続人の方が亡くなって葬儀や遺品の整理などに追われ、またご家族を失った悲しみに暮れている中、ご自分の手で相続税申告の準備をすることに煩わしさや負担を感じられる方も多いのではないでしょうか。

そのような方は、税理士に依頼することで煩わしい手続きの負担から解放される可能性があります。

それでは、税理士に相続税申告の依頼をする場合、どのような基準で選ぶのが良いのでしょうか。

2 相続税を専門にしている税理士に依頼すべき

税金の種類には、所得税、法人税、相続税など、様々なものがあります。

相続税申告は、税金に関する税理士業務のひとつです。

相続税申告をするにあたって、相続財産の評価は非常に重要なポイントになります。

特に、土地の評価を適切に行えるかによって、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

また、相続税に関しては、毎年のように税制改正があり、それまでとは異なる課税のルールに変わったり、新しく課税ルールが作られたりしていきます。

このような変化に対応できるように、相続税を専門にしている税理士に依頼すると良いでしょう。

3 弁護士等の他の専門家と連携が取れる税理士かどうか

相続に関する問題は、相続税だけではありません。

まずは、遺言があるかどうかを確認しなければなりません。

仮に遺言がない場合は遺産分割協議を行う必要がありますが、他の相続人との関係によっては、協議がまとまらず、紛争に発展する場合もあります。

また、そもそも他の相続人の住所等がわからず、連絡を取ることができない場合もあるでしょう。

そのような場合は、弁護士等の専門家と連携して様々な問題に対応できる税理士を選ぶべきです。

4 税理士報酬が明確かどうか

税理士に相続税申告を依頼する場合、税理士報酬がいくらかかるか分からず、不安に思っておられる方も多いのではないでしょうか。

もともとは、税理士会によって税理士報酬規定が定められていましたが、平成14年4月1日からその規定が廃止されました。

そのため、税理士が自由に報酬を決めることができるようになりました。

もっとも、税理士報酬の計算方法が分かりにくい場合はありますし、税理士報酬が実際いくらかかるか分からないまま依頼してしまう方もいらっしゃるのではないかと思います。

そのようなことを避けるために、税理士を選ぶ際には、料金設定と業務の範囲を分かりやすく明示してくれる税理士を選ぶと良いでしょう。

相続税を申告・納付する義務者

1 誰に相続税の納税義務があるのか

被相続人が亡くなった後、自分が相続税を支払うことになるのか、そもそも相続税の申告が必要なのかについて、お悩みの方もおられるのではないでしょうか。

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出することになります。

しかし、相続人であれば全員が必ず相続税の納税義務者になるわけではありません。

また、被相続人の死亡に伴い相続財産を取得した人は、法定相続人でなくとも相続税の納税義務者になり得ます。

2 そもそも相続税申告が必要かどうかの確認をしましょう

被相続人にプラスの相続財産がある場合であっても、全てのケースで相続税の申告が発生するわけではありません。

相続において、相続税申告をする必要があるかどうかの目安として、相続税の基礎控除というものがあります。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

基礎控除額を超えた場合、相続税申告が必要になります。

3 相続税の納税義務者になる場合

⑴ 相続により相続財産を取得した相続人

相続が発生した場合、通常は、法定相続人が被相続人の相続財産を、遺言や遺産分割協議の結果に基づいて取得することになります。

相続税の納税が必要な時には、相続財産を取得した法定相続人が納税義務者となり、取得した相続財産の割合に応じて相続税を納税する必要があります。

⑵ 遺言によって財産を取得した受遺者

被相続人が、生前、法定相続人以外の第三者に財産を譲るという内容の遺言を作成していた場合、遺言によって財産を受け取った方(受遺者)は、相続税の納税義務者となります。

⑶ 死因贈与によって財産を取得した受贈者

被相続人が、生前、法定相続人以外の第三者との間で、その第三者に財産を譲るという内容の贈与契約をしていた場合、その死因贈与によって財産を受け取った方(受贈者)は、相続税の納税義務者となります。

⑷ 相続時精算課税制度の利用者

被相続人から生前に贈与を受け、相続時精算課税制度を使って贈与税申告をしていた人も、相続税の納税義務者となります。

4 納税義務者であっても相続税を払わなくてよい場合がある

最初にご説明したように、相続税の納税義務者であることと、相続税の申告や納税が必要であることは、必ずしもイコールではありません。

納税義務者であっても相続税の申告が不要な場合もありますし、納税義務者であり相続税の申告が必要であっても最終的に相続税の納付が不要になる場合もあります。

なお、申告義務者であるにもかかわらず、申告も納税も不要な場合というのは、課税価格の合計額が、基礎控除額の範囲内に収まる場合です。

他方、課税価格の合計額が基礎控除額を超えた場合は、相続税の申告が必要となります。

もっとも、要件を満たしていれば、小規模宅地の特例、配偶者の税額軽減、未成年者控除、障害者控除といった特例を利用することで税額がゼロになり、納税が不要となることもあります。

相続税の申告が必要な場合

1 相続税の申告が必要なのはどのような場合か

相続税について、申告が必要なのか、誰が相続税を支払うのか、どのくらいの金額を支払うことになるのかなどについて、お悩みの方もいらっしゃるかと思います。

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税金です。

平成25年度の税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が4割引き下げられました。

そのため、柏など地価が高い地域に土地をお持ちの方などは、相続税を支払う可能性が高くなりました。

2 相続税の基礎控除とは

とはいえ、相続財産を取得した時、すべての場合で相続税が発生するわけではありません。

相続税には基礎控除というものがあり、これは相続税の申告をする必要があるかどうかの目安となります。

相続税の基礎控除とは、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないという制度のことをいいます。

基礎控除の額は、「3000万円+(600万円×法定相続人の数)」で計算できます。

3 法定相続人が多いほど基礎控除額が上がる

上記のように基礎控除を計算すると、仮に相続人が1人の場合、基礎控除額は3600万になります。

相続人が2人いる場合、基礎控除額は4200万円となり、この金額までは非課税となります。

この基礎控除額を超えると、相続税の申告が必要になります。

4 相続税の対象となる財産はどのようなものか

次に、相続税の対象となる財産についてです。

原則として、金銭的価値がある相続財産はすべて相続税の課税対象となります。

代表的な相続財産の例としては、土地や建物などの不動産、現金・預貯金、有価証券などがあります。

また、貴金属や自動車など、財産的な価値のある物件も相続財産となります。

その他に、生命保険金や死亡退職金など、みなし相続財産といわれるものも課税対象となります。

他方、被相続人に借金があった場合は、相続人はその借金も相続することになるため、相続税の計算をする際にはマイナスの財産として差し引くことができます。

5 相続税の申告が必要な場合の注意点

相続財産の総額が基礎控除額の範囲内にある場合、相続税の申告は不要となります。

ここで注意していただきたいのは、支払うべき相続税がゼロ円だからといって、相続税の申告が不要であるというわけではないという点です。

もともとの遺産総額は基礎控除額を超えていたけれど、配偶者控除や小規模宅地等の特例といった税の軽減措置を利用することによって支払うべき税金がゼロ円になった場合には、相続税の申告が必要になります。

各種特例が利用できるかどうかについては、相続税申告に詳しい専門家に相談して、慎重に進めるとよいでしょう。

相続税の過剰な支払いにはご注意を

1 実は相続税を高く納めているケースが存在する

相続税の計算は、専門家でも間違える場合があるほど複雑であり、特に、専門家に依頼せずにご自身で相続税の申告を行った場合、実は相続税を過剰に支払っているケースもあります。

過剰に相続税が支払われていたとしても、税務署がそのことを指摘することはありませんので、申告を行う側の責任で相続税を適正に支払っているかをチェックする必要があります。

また、過剰に相続税を支払いすぎてしまう場合の額も、数万円単位の少額なものから、中には数百万、数千万円単位のものも存在します。

過剰に払いすぎた相続税については、更正の請求という還付の手続きもありますが、それにも5年の期限がありますので、注意が必要です。

2 税理士に依頼した場合でも安心はできない?

また、相続税を過剰に支払ってしまうケースは、相続人自身が行った場合に限らず、税理士に依頼した場合でも起こります。

実際、税理士に依頼はしたものの、その税理士が相続税に詳しくなかったため、適正な金額に比べ、数百万円以上の相続税を過剰に支払ってしまったケースもあります。

なぜこのような事態が起こるかというと、税理士の中には、相続税を年1件程度しか行ったことがない方や、相続税の勉強を今までしたことがない税理士もいるためです。

多くの税理士は、所得税や法人税メインで扱っており、相続税に関しては、詳しい方はそこまで多いとは言えません。

そのため、会社の顧問の税理士に相続税の申告を依頼した結果、過剰に相続税を支払ってしまったというケースもあります。

3 相続税に詳しい税理士にご相談を

このように、相続税については、税理士に依頼しても過剰に相続税を支払ってしまう可能性があるため、相続税の申告は、相続税に詳しい税理士にご相談されることをおすすめします。

相続税に詳しい税理士かどうかは、当該税理士の事務所のホームページに相続税に関する記事が多く記載されているか、相続税の申告実績や、専門家の数等である程度判断することが可能です。

また、相続税に関する無料相談を実施している事務所もありますので、実際に、そういった事務所にご相談されることもおすすめです。

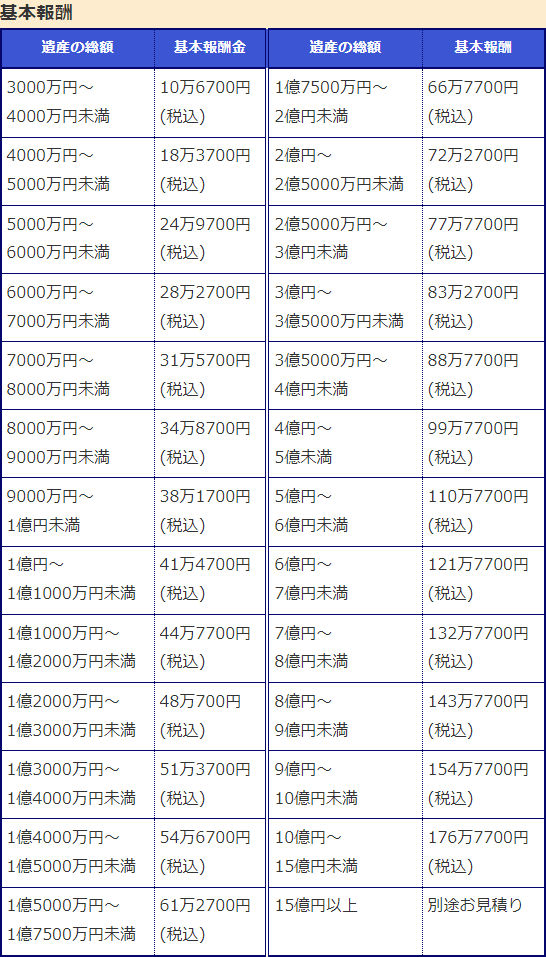

相続税申告を税理士に依頼した場合の料金

1 相続税申告にかかる費用に税理士報酬も含めて考えておきましょう

相続が発生して、相続税申告をしなければならない方も多いと思われます。

しかし、相続発生後はやらなければならないことが多いため、相続税申告の準備が煩わしい、相続税の計算方法が難しくて自分だけでできるか自信がないという方も多いのではないでしょうか。

そのため、相続税申告を依頼する税理士をお探しの方もいらっしゃるかと思います。

そこで気になるポイントのひとつに、税理士への依頼料金のことがあるのではないでしょうか。

税理士に相続税申告を依頼する場合、申告自体にかかる費用と併せて、税理士への報酬があります。

2 税理士報酬は事務所によって様々

税理士報酬は、各税理士事務所で自由に設定することができるため、事務所ごとに異なっています。

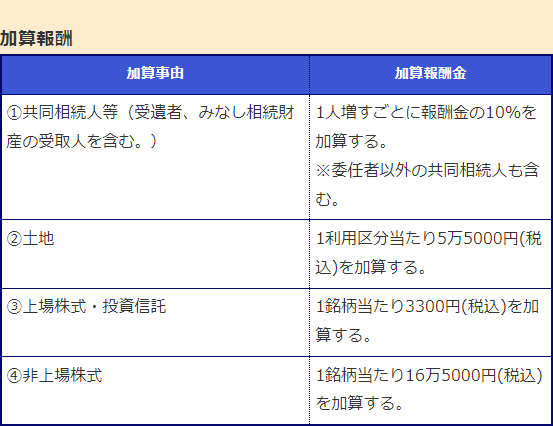

多くの事務所で、基本報酬と加算報酬を設定しているところが多い印象です。

たとえば、相続税申告を依頼した場合の税理士への報酬として、基本的には、遺産総額に応じて、遺産総額の0.5%~1%程度を基本報酬として設定し、その上で事案の難易度等に応じて加算報酬を設定している等です。

基本報酬は、税理士に依頼すると必ずかかる料金で、上記のような料金設定をしている場合、相続財産が多額であるほど、基本報酬も高くなってくるという仕組みになります。

加算報酬は、相続人の人数や相続財産の内容、提供されるサービスなどによって加算されていく、追加料金のようなものになります。

加算報酬が発生する場合の例としては、期限間近で、至急申告をしなければならないという緊急性が高いケースや、財産の種類が多く税理士の作業量が増えるケースなどに発生することが多いと思われます。

その他にも、相続人が複数いた場合、相続財産に土地や非上場の株式がある場合、書面添付制度を利用する場合等があるかと思います。

3 まずはご相談ください

相続税申告が必要なものの、依頼した場合の費用が気になって相談をためらっているという方は、無料相談を実施している事務所などもありますので、まずは相談をしてみることをおすすめします。

相談の際に、不明な点や心配なことを質問し、しっかりと費用について説明をしてくれるところに相続税申告の依頼をするとよいでしょう。

相続税を申告する場所(納税地)

1 相続税の納税地は、遠方である可能性もある

相続税の申告・納税地は、「被相続人」の最後の住所地(お亡くなりになられた時点での住所地)を管轄する税務署となります。

「相続人」の住所地ではないため、注意が必要です。

特に、被相続人の住所地と相続人の住所地が離れている場合は、相続税申告に要するリードタイムも変わってくるので、申告が遅れないようにする必要があります。

2 相続税の納付書

相続税を納付する際は、「納付書」という書類が必要です。

納付書に、相続税申告書に記載された納付税額を記入し、お近くの金融機関等に提出して納付をします。

相続税の申告・納税地は被相続人の最後の住所地を管轄する税務署ですが、納付書はお近くの税務署でもらうことができます。

事前に納税地の税務署を調べておき、お近くの税務署で納税地税務署を伝えれば、納税地税務署を印字した納付書をもらうことができます。

3 申告期限が近い時は特に注意

相続税の申告・納税地が遠方にあっても、それ自体はあまり大きな問題はありません。

直接税務署に赴き、対面で質問・検討をしなければならないような複雑なケースは例外ですが、多くの場合、相続税の申告で納税地の税務署に行かなければならないことはありません。

納税地の税務署が遠方にある場合で、問題となるのは、相続税の申告期限が間近に迫っているケースです。

相続税の申告は電子申告も可能ですが、電子申告をしない場合は、申告書類を送付しなければなりません。

相続税の申告書は信書に該当するため、信書を取り扱うことができる事業者に、依頼する必要があります。

一般的には、日本郵便株式会社(いわゆる郵便局)で、信書を扱えるサービスにて郵送します。

この場合、消印が有効になりますので、申告期限の日までに消印を押してもらえれば、申告期限内に申告をしたことになります。

もっとも、何らかの事故があって相続税申告書が納税地の税務署に到達しなかった場合、リスクを伴うことになりますので、納税地の税務署が遠方である場合は、最低でも1週間程度の余裕をもって送付したいところです。

土地がある場合は相続税に強い税理士に相談を

1 相続税は相続財産の「評価額」に対して課税される

相続税は、相続財産の評価額に対して課税される性質があります。

相続財産の評価額が高いほど、相続税額も高くなります。

そして、この評価額は、相続財産の種類によっては、適法に下げることができます。

特に評価額を低減できる可能性が高い相続財産は、土地です。

もっとも、土地の評価は様々な手法や特例の適用があるため、相続税申告の経験が豊富な税理士でないと、適切な評価減を実現できないことがあります。

2 土地の評価の基本

土地は、基本的には、路線価が設定されているものであれば、路線価図を参照して得られた路線価に、土地の面積を乗じて評価額を計算します。

路線価が設定されていない土地の場合、倍率地域となりますので、固定資産評価額に対し、倍率表に定められた倍率を掛け合わせて評価額を計算します。

3 専門的な土地の評価技法

2の評価方法であれば、相続税申告の経験がない方でも、すぐに算定することができます。

もっとも、多くの場合、2で算定した金額よりも、評価を下げられることがあります。

そのためには、専門的な技法が必要となるため、相続税申告の経験が多く、評価に熟練した税理士に依頼するのが得策です。

代表的なものとして、補正があります。

ほとんどの土地は、きれいな正方形ではありません。

間口が狭い土地や、三角形の土地、中には複雑な形状をしている土地もあります。

このような土地は使い勝手が悪いため、補正値を掛け合わせることで、評価額を下げることができます。

一定規模を超える広さの土地については、これも使い勝手が悪いことから、評価を下げられることがあります。

土地が存在する地域や、都市計画法等を考慮する必要がある場合にも、専門的な計算が必要です。

土地の上に存在する自宅建物に、相続人が同居していた場合は、特例を適用し、大幅に評価を下げることができることがあります。

土地を賃貸している場合は、借地権割合を控除することができる場合もあります。

また、賃貸不動産が存在する土地で、相続人が賃貸事業を引き継いでいる場合は、特例を適用して大幅に評価を下げることができることもあります。

上記とは別に、公開されている情報だけでは土地の評価ができない場合もあります。

倍率地域ではないのに、路線価が定められていない土地や、「個別評価」とされている土地です。

これらは、税務署等に個別評価申請をすることで評価額を求められますが、場合によっては差し引き計算等の技法により、評価額を求めることもできます。

相続税申告を検討するタイミング

1 相続税の検討は早ければ早いほどよい

結論から言えば、相続税申告の検討はできるだけ早く始めた方がよいです。

相続税申告期限は、相続の開始を知った日から10か月です。

相続税申告の準備には、予想以上に長い時間を要する場合があります。

検討を始めるのが遅いと、相続税申告の準備のために非常に忙しくなってしまったり、余分なコストがかかってしまったりするおそれがあります。

2 相続税申告期限

相続税申告の期限は、相続の開始を知った日から10か月です。

実務上は、被相続人が亡くなった日から10か月以内に行います。

この期限までに、相続税申告のために必要なすべての資料を揃え、相続税の計算をし、かつ「納税」をしなければなりません。

3 相続税申告のために必要な期間

相続税申告に必要な資料は、とてもたくさんあります。

まず、被相続人や相続人の方の戸籍謄本などは、相続財産の内容にかかわらず、必ず用意しなければなりません。

被相続人の出生から死亡までの連続した戸籍をすべて集めなければならないため、本籍地が遠方にある場合は、戸籍の収集だけで2~3か月程度要することもあります。

預貯金通帳がある場合、普通預金であれば預貯金通帳で足りることもありますが、定期預金がある場合には、金融機関で経過利息計算書というものを発行してもらう必要があり、これにも1か月程度の時間がかかります。

不動産がある場合、少なくとも地番に関する情報が必要です。

土地については、地番がわかれば、ある程度の評価は可能ですが、複雑な形状の土地や原野などの場合、現地調査を行わなければならない場合もあるため、時間が必要です。

建物や、倍率地区の土地の場合、固定資産評価証明書が必要になります。

近くであれば市役所で直接入手できますが、遠方の場合には郵送で取り寄せなければならないため、取得には時間がかかります。

株式や投資信託も、正確な銘柄が分からない場合、証券会社等で残高証明を取得する必要があり、これにも1か月程度時間を要します。

その他、専門家に依頼する場合は、最終的に提出する相続税申告書の内容についてご確認いただく期間を考慮する必要もあります。

4 納税資金の準備

相続税申告書の作成と並行して、納税資金を準備しなければなりません。

預貯金や有価証券が十分にある場合には、解約と名義変更手続きを行い、手元に現金、預貯金を用意しておきます。

この手続きには、遺産分割に争いがない場合であっても、1~2か月程度の期間が必要です。

預貯金や有価証券が少ない場合には、不動産を売却して現金にすることも検討しなければなりません。

相続した不動産を売却する場合、まず相続登記を行わなければならない上に、売買契約の締結から決済、入金まで数か月を要する場合もあります。

相続税を減らすために利用できる特例

1 相続税には様々な特例や控除がある

相続税は、みなし相続財産を含む相続財産の評価額が基礎控除の範囲を超えた場合に、申告・納税が必要になります。

相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出します。

相続税を減らすために利用できる特例や控除といえば、代表的なものとして、配偶者控除と小規模宅地の特例が挙げられます。

誰がどの財産を取得するかによって、利用できる特例や控除が変わってきます。

2 配偶者控除の特例とは

相続税の配偶者控除は、正式には、「配偶者の税額軽減」といいます。

夫婦のうちのどちらかが亡くなり、配偶者が相続財産を相続した場合に、その相続財産額が1億6000万円または配偶者の法定相続分までであれば、相続税が非課税となる制度です。

3 小規模宅地の特例とは

⑴ どのような場合に利用できるか

小規模宅地の特例は、被相続人が所有していた土地が一定の条件を満たす場合に、最大330㎡の限度面積までは、その土地の評価額を最大で80%減額することができるという制度です。

どのような場合に利用できるかというと、例えば、被相続人が住んでいた土地を配偶者が相続する場合、被相続人が住んでいた土地を親族がそのまま住む場合、被相続人の事業を土地とともに引き継ぐ場合には、この特例が利用できる可能性があります。

被相続人が不動産を所有している場合は、まず小規模宅地の特例の利用を検討するとよいでしょう。

⑵ 小規模宅地の特例の対象となる宅地

小規模宅地の特例の対象となる宅地には、特定居住用宅地、特定事業用宅地、貸付事業用宅地の3つがあります。

特定居住用宅地とは、相続の時点で、被相続人等が住んでいた建物の底地か、被相続人と生計を一にする親族が住んでいた土地をいいます。

特定事業用宅地とは、被相続人や被相続人と生計を一にする親族が事業を行っていた土地をいいます。

貸付事業用宅地とは、被相続人や被相続人と生計を一にする親族が賃貸不動産や駐車場などの貸付事業を行っていた土地をいいます。

⑶ 小規模宅地の特例が利用できる限度面積とは

小規模宅地の特例には、限度面積というものがあります。

小規模宅地等の特例を利用できるとしても、対象となる全ての宅地が減額されるわけではなく、限度面積までに限られます。

それぞれの宅地で、限度面積やどのくらい減額できるのかは異なっています。

例えば、特定居住用宅地については、限度面積330㎡までで、評価額が80%減額されますし、特定事業用宅地については、限度面積400㎡までで、評価額が80%減額、貸付事業用宅地の場合は、限度面積200㎡までで、評価額が50%減額されます。

相続税申告の際にご用意いただきたい資料

1 相続税申告の際、最も時間がかかる作業は資料収集

相続税申告の期限は、相続の開始を知った日から10か月です。

実務上は、被相続人がお亡くなりなってから10か月以内に申告・納税をすることがほとんどです。

10か月という期間は、長いように見えて短いです。

被相続人の方がお亡くなりになってからすぐに相続税申告の準備を始めれば、余裕はあります。

しかし、実際には死亡から数か月経ってから準備を始めることが多いです。

そして、相続財産の内容によっては、非常に資料収集が大変で、時間を要することもあります。

そのため、準備の初期段階で、必要となる資料をどれだけ用意できるかが、申告期限との関係では重要な要素になります。

資料の収集で不明な点やご不安な点がありましたら、お早めに当事務所へご相談ください。

2 税理士に相談する際に事前に用意いただいた方が良い資料

相続税申告に必要な資料の中には、税理士に依頼しないと取得が難しいものもあります。

逆に、相続人の方ご自身でも用意できるものもたくさんあり、かつ相続人の方ご自身で取得したほうが早く用意できるものもあります。

以下、相続人の方にご用意いただいた方が良い資料で、代表的なものについて説明します。

⑴ 戸籍謄本類

被相続人の出生から死亡までの連続した戸籍と、相続人の現在の戸籍謄本が必要です。

法定相続情報一覧図があれば、それでも代用できます。

被相続人の昔の戸籍の本籍地が遠方にある場合や、相続人の方の本籍地が遠い場合には、税理士が職務上請求により取得することもできます。

⑵ 預貯金通帳、残高証明書、既経過利息計算書

被相続人がお持ちだったすべての口座の預貯金通帳(過去3年以上の履歴があるもの)、通帳が無い場合には被相続人死亡時点での残高証明書、定期預金がある場合には被相続人死亡時点での既経過利息計算書を、金融機関で取得します。

通帳が無い場合、過去3年分の取引履歴もあるとよいです。

預貯金が多額である場合、過去の金銭の出入りについて、説明できるようにする必要があるためです。

残高証明書や既経過利息計算書、取引履歴については、税理士が相続人の方を代理して取得することができます。

しかし、金融機関指定の委任状を用意したり、郵送でのやり取りになったりするなど、かなり時間を要することがあります。

そのため、相続人の方にご用意いただいたほうがスムーズに相続税申告の準備ができる場合もあります。

⑶ (不動産がある場合)固定資産税納税通知書、名寄帳、固定資産評価額証明書

被相続人名義の不動産の情報を読み取るために必要になります。

固定資産税納税通知書には、当該市町村内にある不動産の地番等が記載されているため、これを元に税理士の方で登記情報の取得ができます。

名寄帳でも同じことができます。

固定資産評価額証明書は、建物の相続税評価額を計算したり、倍率地域の土地の相続税評価額を計算するのに用います。

これらも、委任状を頂くことで税理士が代理して取得できますが、手間が増えてしまうため、時間がかかります。

⑷ 株式や投資信託のレポート

被相続人がお持ちだった株式、投資信託の銘柄が一覧化された情報をいただくことで、税理士の方で相続税評価額を計算することができます。

⑸ 自動車(自動二輪含む)の年式、型番に関する資料

車検証や、保険契約書類など、被相続人名義の自動車の年式と型番が分かる資料を提供いただくことで、相続税評価額を計算できます。

⑹ 生命保険に関する資料

死亡保険金を受け取った場合、受取時の資料をご提供いただくことで、みなし相続財産である死亡保険金の評価ができます。

また、死亡保険金ではなく、生命保険に関する権利(受取人が被相続人になっているものなど)は、被相続人死亡時点での評価証明書をご提供いただきます。

⑺ 葬儀費、火葬費の領収書、明細書

これらは相続債務と同様に、相続財産の評価額から控除できますので、ご提供いただきます。

⑻ 被相続人の債務に関する資料

ローンを組んで収益物件を購入した等、被相続人に借入金がある場合、金銭消費貸借契約書と、被相続人死亡時点での残債額証明書をご提供いただきます。

これも相続財産の評価額から控除できるので、相続税を抑えることができます。